证券之星光伏行业周报:中国有色金属工业协会硅业分会数据显示,本周多晶硅成交僵持,价格基本维持稳定。国海证券最新观点指出,0BB核心作用是降本,去除主栅银浆后可以降低电池的银浆耗量带来降本。宏观方面,国家能源局发布关于印发《2024年能源工作指导意见》指出,2024年风光发电比重达17%以上。企业方面,富士康科技集团宣布与旭智资本签署协议,双方规划发起设立目标规模人民币70亿元的绿能开发基金,携手布局太阳能、风能及配套储能等绿电产业。

上下游博弈,多晶硅成交清淡

中国有色金属工业协会硅业分会数据显示,本周多晶硅成交僵持,价格基本维持稳定。n型棒状硅几乎无成交,暂未形成价格。p型致密料仅有极少数企业有成交,成交价格区间在5.30-6.20万元/吨,成交均价为6.00万元/吨,环比持平。n型颗粒硅有一定成交量,成交价格区间为6.00-6.30万元/吨,成交均价为6.08万元/吨,环比下降1.94%。据了解,签单模式已逐渐从一月一签转化为一周一签,目前部分企业三月产量尚未全部签出,基本都还留有余量,库存逐渐积累。本周n型棒状硅料暂无成交,但通过上周的成交区间6.80-7.30万元/吨推测,近期n型硅料价格将进一步松动,7.00万元及以上高价几乎消失,低价则有进一步下探的可能。

造成价格变动的原因如下:从需求端看,一方面,近期硅片价格再度下调,n型硅片价格已逼近1.8元/片,p型硅片价格有望在1.9元/片维持稳定。对大部分企业来说,硅片价格已无法覆盖其综合成本,故硅片在原材料端将更关注性价比情况。今年1-2月份多晶硅价格有小幅上调,硅片企业难以负荷其前期签订的高价订单,导致硅料企业普遍遇到交付困难的问题。据统计,目前仅大厂交付前期订单基本顺畅,此外部分低价订单也能够如期交付。另一方面,由于硅片端出现np价格倒挂现象,对p型产品的需求一定程度的传导到硅料端,近期询价p型硅料产品意愿增强,但由于硅料企业尚未出现明确的价格让步,p型硅料成交数量依旧相对有限。最后,近期硅片端约20天左右库存,且有下调开工率预期,推测其对多晶硅需求将进一步下滑。此外,从成本端看,本周工业硅报价全线有所下调。工业硅企业感知下游需求萎靡,仅有询价但并无太多实际成交。

截至本周,国内多晶硅生产企业共计17家,本周有一家企业精馏设备常规检修,对三月产量有小幅影响,其余企业维持正常生产。根据海关总署数据,2024年1月份多晶硅进口量约为2668.8吨,同比下降约70%,2024年2月多晶硅进口量约为2437.3吨,同比下降约59%。

机构观点

国海证券最新观点指出,0BB核心作用是降本,同时可提升组件功率0BB即无主栅技术,指去除电池正背面的银主栅线,转而使用组件端的覆膜、胶水或点焊工艺替代原主栅达到导通电流作用的工艺。我们认为0BB技术的核心作用是降本,去除主栅银浆后可以降低电池的银浆耗量带来降本。同时,主栅去除后可以降低遮光面积并减少细栅传输损失,有望带来5W以上的组件功率提升。

2024年0BB是HJT技术标配,并在TOPCon技术加速导入HJT电池采用0BB技术整体银耗可下降30-35%,根据我们测算,采用0BB后HJT浆料降本超3分/W,0BB配合细栅50%银包铜后,电池浆料成本可以降至8分/W以下,是HJT在2024年突围的标配技术。TOPCon电池0BB导入降本幅度低于HJT,银耗降低约10%,但在2024年降本诉求迫切叠加银价大幅上涨的背景下,针对TOPCon路线的0BB近期加速推进。我们认为,当0BB降银节省的浆料成本足够覆盖辅材及设备的成本增加时,领先的TOPCon组件厂商会有动力去推进0BB导入量产。

后续重点跟踪HJT及TOPCon投产厂商0BB导入进度及设备选型HJT路线,东方日升点胶法已顺利量产出货,我们认为安徽华晟采用迈为股份点焊方案有望于2024Q1末跑通。关注安徽华晟及其他HJT玩家0BB选型及导入进度。TOPCon路线,奥特维已发布0BB量产工艺,我们预计头部TOPCon厂商有望于2024H1导入部分0BB产能。TOPCon的0BB进展后续需核心关注:1)0BB切入后浆料、胶膜降本能否覆盖辅材和设备成本增加;2)主栅去除后的效率损失;3)银价上涨趋势。

我们认为,组件降本压力下0BB是在酝酿中的产业趋势,是2024年HJT技术突围的标配,也是TOPCon技术在价格战中获取核心竞争力的胜负手。维持光伏设备行业“推荐”评级。

宏观事件

1、国家能源局:2024年风光发电比重达17%以上

3月22日,国家能源局发布关于印发《2024年能源工作指导意见》的通知,《通知》指出,能源结构持续优化。非化石能源发电装机占比提高到55%左右。风电、太阳能发电量占全国发电量的比重达到17%以上。天然气消费稳中有增,非化石能源占能源消费总量比重提高到18.9%左右,终端电力消费比重持续提高。

主要目标包括,大力推进非化石能源高质量发展。巩固扩大风电光伏良好发展态势。稳步推进大型风电光伏基地建设,有序推动项目建成投产。统筹优化海上风电布局,推动海上风电基地建设,稳妥有序推动海上风电向深水远岸发展。做好全国光热发电规划布局,持续推动光热发电规模化发展。因地制宜加快推动分散式风电、分布式光伏发电开发,在条件具备地区组织实施“千乡万村驭风行动”和“千家万户沐光行动”。开展全国风能和太阳能发电资源普查试点工作。

2、内蒙古:2024年新增新能源装机13.2GW

近日,内蒙古发布2024年第2号总林长令。

其中提到,2024年,加快推进防沙治沙和风电光伏一体化工程建设,新增新能源装机1320万千瓦、配套完成沙化土地综合治理230万亩。

各地要按照自治区党委统一部署,在3月20日前推动“三北”工程三大标志性战役、防沙治沙和风电光伏一体化工程进场开工,全面动起来、干起来。

各地要强化质量意识,严把设计关、施工关、验收关,加强沙化土地综合治理和风电光伏建设项目的全过程监管,健全长效管护机制,确保治一片、成一片、绿一片,坚决杜绝“半拉子”工程。要聚焦三大标志性战役片区,强化区域联防联治,着力打造一批亮点工程。

3、甘肃:2024年新增新能源装机1200万千瓦

3月19日,甘肃省人民政府发布《甘肃省人民政府办公厅关于印发全面贯彻落实省委经济工作会议和省两会精神聚焦聚力打好高质量发展“六场战役”行动方案的通知》。

《通知》提出,要加快能源资源开发突破提升。推动新能源综合开发利用示范区获批实施。加快风光电大基地项目建设,全面启动陇电入鲁工程配套新能源项目,新增新能源并网装机1200万千瓦。争取新开工建设抽水蓄能项目2—3个,新开工1000万千瓦内用和外送煤电项目,新增新型储能装机200万千瓦。

大提升园区经济增长极。推动项目向园区集中、产业向园区集聚,充分发挥链主企业带动作用,吸引14条重点产业链龙头企业和配套企业,建设一批“飞地经济”产业园。支持庆阳“东数西算”产业园建设。

4、宁夏:实施清洁能源领域“光伏+生态”立体开发

日前,宁夏回族自治区国资委关于印发《自治区属国有企业数字化智能化绿色化转型专项行动方案》的通知,通知指出,严格落实企业生态环境保护责任,严控企业新上高耗水、高耗能、高污染产业项目。完善企业污染防治体系,建立健全环境保护组织管理、统计监测、考核奖惩机制。推进工业、能源、建筑、交通等企业产业结构高端化、能源消费低碳化、资源利用循环化、生产过程清洁化、制造体系绿色化转型,加快绿色低碳技术装备研发和推广使用,坚持源头减量、过程控制、末端治理相结合,推进有序减排降耗。实施清洁能源领域“光伏+生态”立体开发。鼓励数字信息产业应用高密度集成高效IT设备,提升数据中心电能利用效率,实施绿电+算力等示范应用,提升绿电消费比例。推动废弃物循环综合利用,拓展工业固废在交通、市政工程等领域应用。

行业新闻

1、浙江温州:2024年新增太阳能光伏建筑一体化装机容量71.1MW

3月18日,浙江温州市住建局关于印发2024年温州市建筑领域碳达峰碳中和暨建筑节能与绿色建筑工作要点及目标任务书的通知。

通知指出,扎实推动建筑光伏一体化应用。加大可再生能源建筑应用力度,全面推动建筑光伏发展。新建建筑按照《关于加快推进新建建筑太阳能光伏系统建设应用工作的通知》(温住建发202243号)要求,同步建设太阳能光伏系统。既有建筑大力推进光伏系统建设,政府投资的公共建筑应率先垂范。有序推进多功能光伏立面建设,并与建筑幕墙、遮阳、外墙饰面等协同,统筹实现发电、采光、通风、遮阳、隔热等功能。协同推动光伏建筑构建化发展,加强“光伏瓦”“光伏栏杆”“光伏幕墙”等仿传统建筑构建的光伏构件应用。积极推动光伏能源中心建设,推动建筑群微电网系统建设,促进建筑光伏电力在区域内的产用平衡。2024年,实施可再生能源建筑应用面积441万平方米,新增太阳能光伏建筑一体化装机容量71.1兆瓦。

2、构建“光储用”高端产业链!《成都市碳达峰实施方案》印发

3月20日,四川省成都市人民政府印发《成都市碳达峰实施方案》,《方案》明确,“十四五”期间,全市经济绿色化低碳化循环化发展水平有效提升,能源消费结构优化取得重要突破,煤炭消费比重持续下降,以绿色能源为主体的新型电力系统加快构建,绿色低碳技术研发和推广应用取得新进展,重点行业能源利用效率大幅提升,绿色生活方式有效推行,有利于绿色低碳循环发展的政策体系进一步完善。到2025年,非化石能源消费比重提升至42%左右,单位地区生产总值能耗较2020年下降14%,单位地区生产总值二氧化碳排放较2020年下降20%,绿色低碳成为城市标志性品牌,为实现碳达峰奠定坚实基础。

3、安徽合肥:绿色建筑最高补贴150元/㎡ 不超过300万元

3月15日,合肥市城乡建设局合肥市城乡建设局发布关于开展2023年度支持智能建造转型升级和既有建筑改造及绿色建筑和建筑节能奖补资金申报工作的通知,通知指出,在绿色建筑和建筑节能方面,对2023年1月1日至2023年12月31日期间,新建民用建筑达到超低能耗建筑、近零能耗建筑、三星级绿色建筑标准的,根据建筑面积分别按100元/㎡、150元/㎡、50元/㎡标准,给予最高不超过300万元奖励。

4、湖南双峰县:大力发展风光 建设整县光伏开发试点项目

3月5日,双峰县人民政府关于印发《双峰县碳达峰实施方案》的通知,通知指出,充分利用双峰县气候资源,强化清洁能源生产消费激励措施,落实绿色政府采购制度,积极推进太阳能、风能等可再生能源的开发利用。大力发展光伏发电、风力发电。建设整县光伏开发试点项目,结合采煤沉陷区、独立工矿区、矿山废弃地治理等,建设高质量“光伏+”基地,新建走马街镇20MW光伏发电项目、洪山殿镇40MW光伏发电项目、金开街道20MW光伏发电项目、甘棠镇95MW光伏发电项目、青树坪镇20MW光伏发电项目和双峰海螺50MW光伏发电项目。探索光伏发电与5G、新能源汽车充电设施等新领域高效融合。

公司动态

1、富士康70亿跨界投资风光储!

2024年3月13日,富士康科技集团宣布与旭智资本签署协议,合资成立绿能资产管理公司并拟发起设立绿能开发基金,共同拓展中国大陆绿能业务。

未来富士康将运用旭智资本在全球能源开发领域多年的投资及运营经验,双方合资设立资本总额人民币20亿元的绿能资产投资公司,聚焦绿色发电项目,最终目标每年取得20亿kWh绿电权益。双方规划发起设立目标规模人民币70亿元的绿能开发基金,携手布局太阳能、风能及配套储能等绿电产业,预估可取的60亿kWh绿电权益,通过此两项合作案,加速向净零以及环境永续发展的目标迈进。

2、晶科能源:2024年预计光伏组件出货达100-110GW

2024年3月20日,晶科能源发布2023年第四季度及2023年全年业绩以及2024年第一季度及2024年出货量预测的公告称,2024年第一季度,预计组件出货量在18吉瓦到20吉瓦之间,2024年全年预计组件出货量在100吉瓦至110吉瓦之间。

晶科能源2023年四季度总出货量达27862兆瓦(包括26335兆瓦太阳能组件,1528兆瓦电池片及硅片),环比增长23.3%,同比增长67.7%。收入达328.3亿元,环比增长3.1%,同比增长9.4%。环比和同比增长主要是由于全球市场需求增长下太阳能组件出货量的增长。

晶科能源控股2023年度出货量达83562兆瓦(包括78520兆瓦太阳能组件,5043兆瓦电池片及硅片),同比增长80.1%。2023年总收入达1186.8亿元(167.2亿美元),同比增长42.8%,主要是由于全球市场需求增长下太阳能组件出货量的增长。

3、爱旭股份获5.2亿元政府补助!

4月20日,爱旭股份发布公告称,公司全资子公司浙江爱旭太阳能 科技有限公司(以下简称“浙江爱旭”)于2024年3月18日收到与收益相关的政府 补助资金47,000万元,占公司2022年度经审计的归属于上市公司股东净利润的比例 为20.19%。公司全资子公司山东爱旭太阳能科技有限公司(以下简称“山东爱旭”) 于2024年3月19日收到与收益相关的政府补助资金5,000万元,占公司2022年度 经审计的归属于上市公司股东净利润的比例为2.15%。

4、横店东磁:2024年光伏出货目标15GW

3月22日,横店东磁发布投资者关系管理信息公告,据横店东磁介绍,2023年公司光伏出货约10GW,海外70%左右。2024年Q1预计组件出货2GW以上,预计上半年光伏出货在6GW左右。

2024年,公司光伏出货目标15GW,海外70%,国内30%。当前出货,N型产能预计到年底大概在70%左右,出货预计在80%左右。

在扩产节奏方面,2024年横店东磁TOPCon电池预计会扩张8GW(包括国内和海外),组件预计会扩张5GW。

5、中广核:将带动1.54GW光伏组件和风机整机设备产能“走出去”

3月20日,在北京举行的中广核战略性新兴产业发展大会上,中广核与中国能建、北方国际等施工单位签署了老挝、孟加拉国、南非等国的新能源项目建设合作协议。据中广核测算,依托老挝一期项目、南非TFC、巴西Laghina和LDB等项目建设,将累计带动1.54吉瓦的光伏组件和风机整机设备产能“走出去”。

二级市场

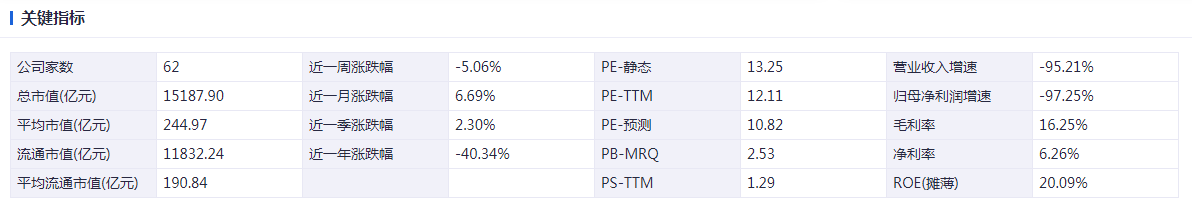

关键指标

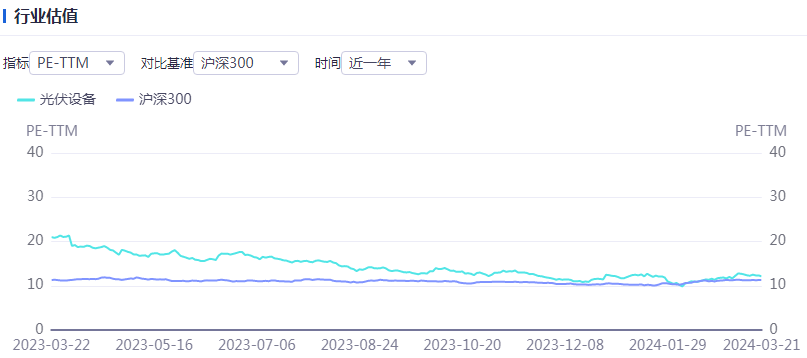

行业估值

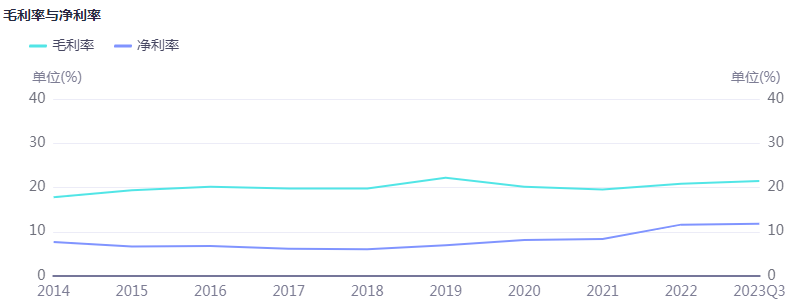

毛利净利

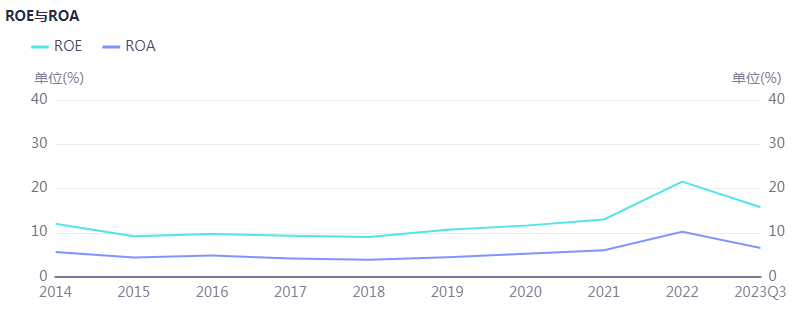

ROE与ROA

个股涨跌幅

产业链价格

硅料价格

本期硅料环节的市场行情比较复杂,一方面现有执行订单较多,价格执行前期签订水平;另外一方面个别二三线企业报价水平已经开始有所下滑,但是主要龙头企业针对新订单的报价暂未明确发布,有观望情绪,也有买卖双反的互相试探可能。

颗粒硅价格水平每公斤55-61元范围,大厂价格有所松动,具体幅度需要时间另外观察;块状料价格范围更加宽泛,品质最高的品类价格约每公斤67-71元,普通致密块料价格范围有所松动,约每公斤56-65元范围。硅片环节由于受到价格和盈利压力,对于原材料价格和降本诉求显著渴求,对于品类较差的物料接受度和使用比例持续上升,但是毕竟投料比例有上限。

当前直到四月初,上游环节的价格博弈焦点回归至四月拉晶环节开工能力和库存积压水平的考验。

硅片价格

硅片环节库存水位相比上周仍在提升,本周已经累积超过40亿片以上的硅片库存,并且未见颓势,厂家排产的居高难下,除了显示同行间的市场竞争白热化外,企业也在衡量减产对应自身固定成本反向增长的运营风险,引导市场价格在本周出现崩塌。

如上周所预测,本周不分规格硅片成交价格均出现下跌,P型硅片中M10,G12尺寸成交价格来到每片1.90与2.6/2.7元人民币。N型价格M10,G12尺寸成交价格来到每片1.8-1.85与2.8/2.95元人民币左右,各规格跌幅达到2-5%不等。针对N型G12R(182*210mm)的部分,近期厂家也陆续小批量采购,当前价格落在每片2.3元人民币不等。

此外,值得注意的是,近期182N硅片在细分规格上的差异严重影响价格走势,大倒角对角线247mm尺寸硅片由于需求持续收缩,价格出现明显崩塌,本周价格探低到每片1.75-1.8元人民币左右,相比上周成交均价跌幅高达5-8%;小倒角对角线256mm的硅片仍然维稳在每片1.85元人民币的水位。本周M10N型硅片公示均价为小倒角256mm规格产品。

截至目前观察,各家稼动水平除了个别厂家外仍未出现减量,迭加硅片端排产调整所需的时间周期,以及当前的库存存量消纳,预期即便月末厂家下修排产,对实际硅片流通量体的影响也最快要到四月中旬才会显明,在基于当前排产规划下,预期短期硅片价格仍将持续下行。

电池片价格

当前电池端维持稳定的生产节奏,厂家库存水平普遍落在一周以内,与硅片端形成鲜明对比。同时,由于LECO技术的导入,厂家在生产TOPCon电池片的入库效率有了显著的提升,平均入库效率达到24.7%及以上,InfoLink将在四月份调整TOPCon电池公示效率。

随着硅片价格的下行,电池端也乘载着组件端的压力,本周电池价格出现松动,成交价格小幅下滑,P型M10尺寸落在每瓦0.38-0.39元人民币;G12尺寸成交价格也维持每瓦0.36-0.38元人民币的价格水平,当前仅海外客户折算人民币价格来到每瓦0.4元人民币水平。

在N型电池片部分,M10TOPCon电池片价格保持稳定,均价价格维持落在每瓦0.46-0.47元人民币左右,厂家生产N型超高效电池片的价格也能达到每瓦0.48元的成交水位,TOPCon(M10)与PERC电池片价差维持每瓦0.08-0.09元人民币不等。此外,G12TOPCon电池片价格则落在每瓦0.49元人民币以上,预计二季度开始会出现更多厂家采购。HJT(G12)电池片高效部分每瓦0.6-0.7元人民币都有出现。

组件价格

本周组件成交价格维稳,PERC双玻组件每瓦0.85-0.9元人民币;TOPCon组件执行价格每瓦0.88-0.96元人民币;HJT组件价格稳定每瓦1.04-1.25元人民币的价格水平。需要注意前期高价订单基本已经处于收尾阶段,本周高价开始下行。

近期组件厂家仍在尝试性的调涨报价,近期也可看见龙头厂家商谈价位低于0.88元人民币的订单减少发货,并尝试将价格底线上抬至0.9元人民币。然而前期带调价的低价价格仍有执行低于0.85元的水平,基本上集中式项目价格恐维持0.85-0.9元人民币的水平,分布式项目低价略有上行,终端接受明显有难度。且组件厂家策略分化,供应链现正处于下行阶段,总总因素使得组件价格向上调升有难度,但接下来组件环节盈利将有望迎来小幅回升,因此目前对于三月整体预判价格维持以持稳为主,低价区段稍有上升。展望二季度,前期签单的集中式项目价格约在每瓦0.85-0.88元人民币的订单将开始实施,届时组件价格仍有机会小幅下滑,但下探空间或将较为有限。